2021年混凝土行业年报

疫情防控常态化后,2021年混凝土行业运行艰难程度增加,持续增加的资金压力和市场需求下滑后日益严峻的市场竞争使得混凝土企业举步维艰。经历过一季度混凝土产量的上升后,二季度起多数企业混凝土出货量持续呈下滑趋势。二至四季度全国陆续有地区受疫情反复、“房企暴雷”等因素影响,多数企业混凝土产量下降,根据对国内506家混凝土企业产量调研来看,2021年混凝土产量同比减少8.81%。三季度末全国水泥价格大幅上涨后,混凝土价格跟涨,但未及成本上涨空间,产量和利润的下降成为今年多数混凝土企业的主基调。

一、混凝土行业宏观分析

1.1全国固定资产投资增幅逐步收窄

2021年1-12月份全国固定资产投资(不含农户)544547亿元,同比增长4.9%;比2019年1-12月份增长3.9%。1-12月份固定资产投资增速回落,1-11月份投资累计增速为4.9%,环比11月累计下降近0.3个百分点。基建、房地产和制造业三大投资版块同比增速均有不同程度下滑,其中房地产投资下滑速度加快,制造业缓慢恢复上行,基建方面表现的较为平稳。总体上来看,主要还是房地产行业“暴雷”,多家房企面临债务危机,背后引发多项连锁反应,投向房地产资金逐步减少,行业融资环境仍然紧缩,加之疫情等不确定因素,房建项目投资明显减少,全国固定资产投资在受到全国项目规模缩减和大项目支撑乏力的影响下,呈现“高开低走”、“持续下滑”的态势。混凝土行业在这一背景影响下,基建、房建项目明显减少,需求终端下滑,混凝土市场需求走弱,整体出货量同比下滑明显。

1.2房建项目投资下滑

1-12月全国房地产开发投资147602亿元,同比增长4.4%,比2019年1-11月份增长11.7%,两年平均增长5.7%,1-12月投资累计增速为4.4%,较11月下滑1.6个百分点,整体下滑幅度扩大。可以看到,下半年房地产行业风险暴露后,房地产投资趋于弱化,房地产市场下行压力有所增加,前期依靠高负债盲目扩张的房地产企业债务风险持续上升,多处项目工地进度放缓;11月竣工面积也出现了同比负增长,以往高竣工对投资的支撑效应明显减弱。11月楼市市场继续降温,当月房产销售面积和销售额同比增速均处于负增长,自6月份开始,已经连续四个月处于负增趋势,房地产行业管控政策不断,加之房地产税的试行,都是给楼市方向泼了一把冷水。另一方面,房地产行业融资环境仍然趋紧,行业资金面流动性紧张,房建项目投资热情下滑,四季度房地产投资增速大概率会延续下行态势。房地产行业对混凝土需求的拉动比较显著,如果投向房地产行业的资金减少,新开项目工程不足,混凝土企业出货量持续下滑、在手订单严重不足、资金回款难得问题会更为突出。

1.3新开工面积同比下降

2021年1-12月房地产新开工施工面积198895万平方米,下降11.4%,较上月降低2.3个百分点,1-11月新开工面积合计为18.28亿平米,累计增长-9.1%。12月较11月降幅有所放缓,12月新增施工面积16075万平方米,同比降低31.3%。新开工面积增速放缓,主要是因为房地产开发商土地投资减弱,加之当下房企资金紧张,在“三线四档”融资管理规则背景下,房企信贷环境持续收紧、资金承压,故拿地投资热情有所减弱,施工进度放缓,新项目开工数量和新项目开工面积双弱。房建项目缩水,新项目工程减少,工地开工率下滑,工地需求难发力,搅拌站出货量同比大幅降低。

1.4房地产购置面积未有提升

2021年1-12月,房地产业土地购置面积累计为21590万平方米,累计同比下降15.5%。12月份新增加土地购置面积为3302万平米,11月份新增加土地购置面积为2463万平方米,12月份环比11月份有所增加,12月份单月土地购置面积增加值同比负增长,同比减少33.2%。1-12月份房地产业土地购置面积累计增长为-15.5%,较11月份土地购置面积同比降幅扩大,主要原因:一方面土地集中供地在9-10月份为主,12月份土地供应相对减少,另一方面房地产行业“暴雷”影响,开发商拿地热情下滑,房地产资金面收到严控下,土地成交多以城投公司拖底,民营开发企业多无力购置土地,开发投资者对市场成交转好的预期偏低,对于房建项目的投资较为谨慎。土地购置面积增速下降,也会带动新开工面积增速的下行,房建项目作为提升混凝土市场需求的终端,后期项目工程支撑不足,混凝土市场需求承压。

二、2021混凝土行业基本面分析

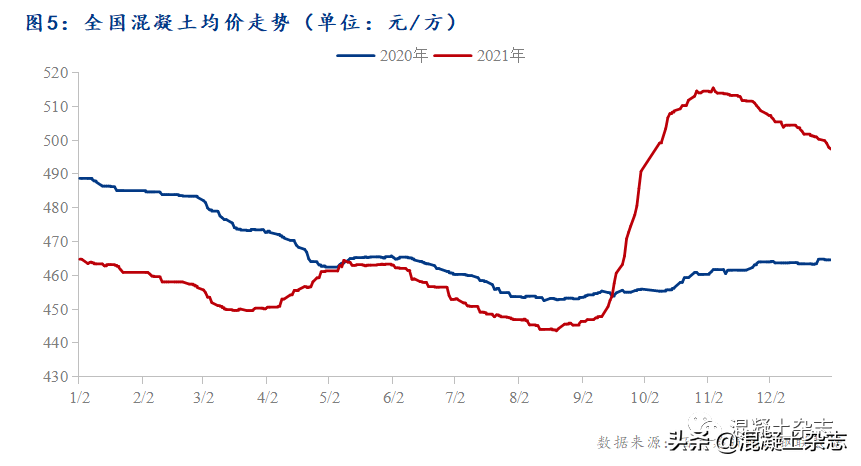

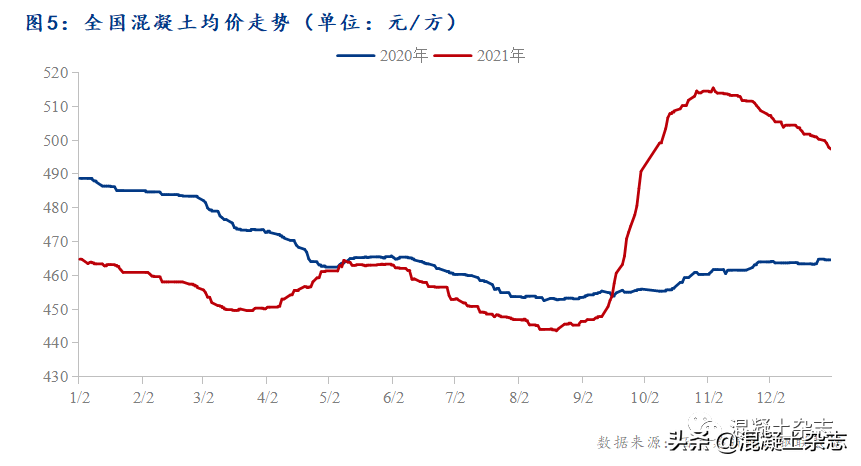

2021年四季度全国C30混凝土价格同比上涨3元/方,1-8月混凝土价格波动小幅波动,9月份大幅上涨,11月份起价格高位回落。三季度末混凝土价格出现“直线式增长”,主要原因为原材料价格大幅上涨,以及限电限产及管控加严,混凝土成产成本增加,混凝土价格大幅上涨,但混凝土价格整体上涨幅度仍未达到材料成本上涨幅度。随着水泥、矿渣粉等材料价格高位回落,以及市场需求整体不佳,11月至12月底,由于水泥原料价格下跌近90元/吨,导致混凝土价格下跌近17元/方。

2.1 2021年全国C30混凝土均价小幅上行

2021年一季度春节后市场复工后,原材料价格陆续下跌,混凝土价格小幅下跌,同比下跌近20元/方。二季度原材料价格开始上涨,多数区域受竞争及资金情况影响,且随着钢材价格大幅上涨,部分施工单位放缓施工进度,多地混凝土价格上涨空间未能达到原材料成本上涨幅度,依然低于2020年同期近6元/方。三季度为传统雨季及台风季,资金方面持续影响,导致混凝土市场需求其软,无力支撑混凝土价格大幅上涨,进入9月后水泥、矿渣粉等原材料成本大增,全国多地混凝土市场报价开始大幅上涨。四季度全国整体施工进度逐步加快,整体建材市场需求良好,混凝土企业出货量回升较高位,混凝土产量有所增加,11月份限电限产逐渐接近尾声,四季度混凝土价格先扬后抑偏强运行,同比上涨46元/方。

2.2水泥价格大幅上涨

2.3砂石价格震荡偏强运行

2021年全国碎石均价为98元/吨,同比下跌1.62元/吨。机制砂均价104元/吨,同比上涨1元/吨。2021年全国砂石行情呈现震荡偏强运行。砂石骨料作为混凝土的主要原材料,随着近几年砂石价格的走高,砂石已成为混凝土成本中占比最大的材料。一季度,北方市场受雨雪天气影响,下游施工受抑,供需两弱情况持续,砂石市场价格小幅下跌。进入二季度,多地环保管控严格,砂石矿山限产情况持续,整体供应较为紧张,尤其东北、西北地区工程也基本恢复作业,下游需求好转,砂石价格大幅拉升。三季度受传统雨季等影响,砂石矿山开采受限,且环保限产,洞庭湖、鄱阳湖天然砂资源开采有限,八月中旬后,机制砂石及天然砂资源供应逐渐吃紧,因此天然砂及机制砂石价格出现上扬,九月市场缓慢回暖,因此砂石市场行情偏强运行。四季度煤炭价格继续下滑,全国气温虽不及冷冬预期,但大风大雾不断,冬季供煤保障需求仍在,随着兼营船的跑外以及近期国内疫情反复,2021砂石供应方面偏紧,价格小幅上涨。根据近3年砂石价格对混凝土的影响来看,历年砂石价格对混凝土生产成本的影响越来越小。

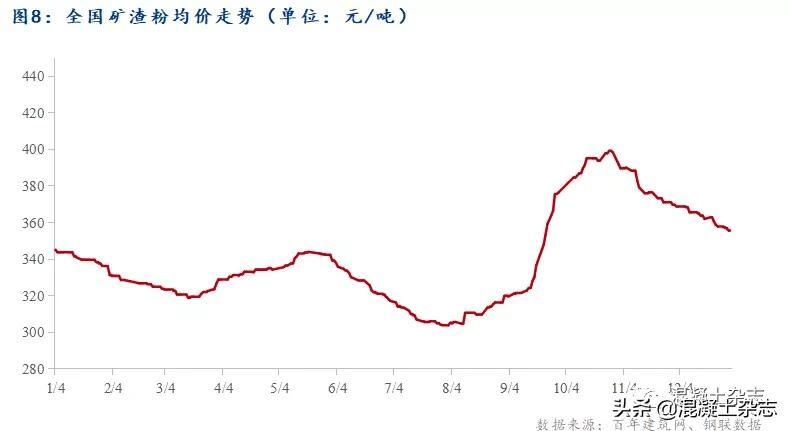

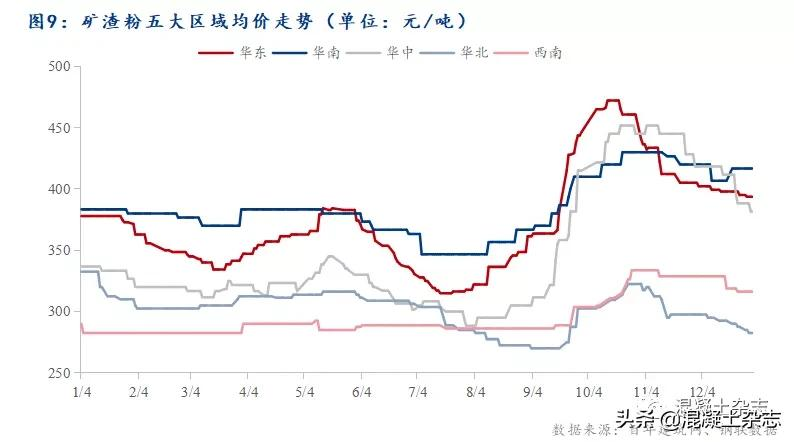

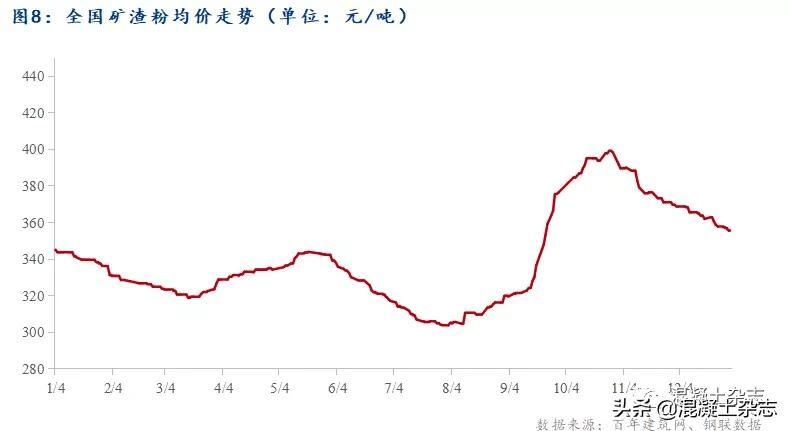

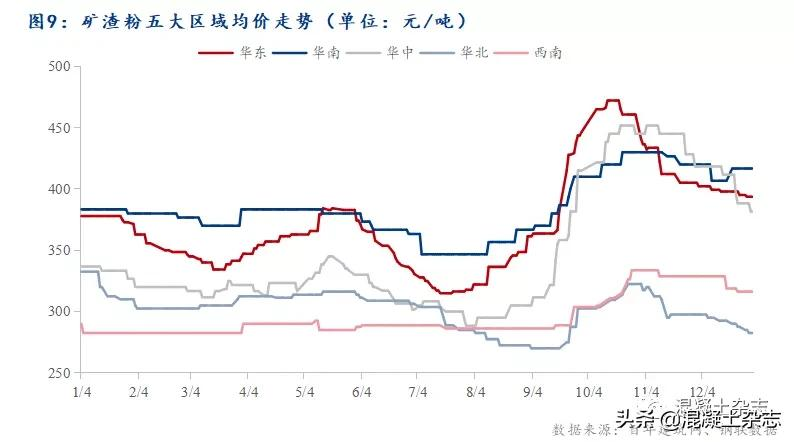

2.4矿渣粉价格走势分析

截至12月31日,百年建筑网统计全国矿渣粉均价为355.7元/吨,较今年年初上涨10.5元/吨。今年一季度矿渣粉价格延续跌势,3月中旬跌至320元/吨,市场逐步启动后,全国矿渣粉价格开始逐步回升。高温季节来临后,矿渣粉价格开始下跌,至7月底跌至全年最低点303.8元/吨,8月起华东区域率先开始上行。9月全国多地“能耗双控”限电等政策影响,矿渣粉产能受限,产量下滑,矿渣粉价格随之大幅上涨,部分地市连续涨幅超过100元/吨,9月全国累计涨幅为76元/吨。10月涨势明显放缓,整体涨幅为22元/吨,11月矿渣粉价格开始持续高位回落。今年矿渣粉价格高点为399元/吨,全年矿渣粉均价为340元/吨。其中华东、华南、华中地区矿渣粉价格相对较高。华北及西南地区一方面由于水泥价格较低,另一方面由于市场需求整体稳中偏弱,矿渣粉价格处于低位且涨跌频率相对较低。

2.5混凝土利润同比下滑27.6%

2.5混凝土利润同比下滑27.6%

混凝土属于二次加工产品,原材料的价格波动直接影响着混凝土行情。混凝土的成本由主要材料成本、辅助材料成本及各项其他费用三部分组成。水泥、砂、石作为混凝土三大主材,在生产成本中的占比接近80%。辅助材料、人工、机械在生产成本中占比较小。调研中发现人工成本主要以员工工资来体现,一般来说工资总额是固定的,部分混凝土企业按照1000方/月的配送量作为基本工资,超出的配送方量按照3元/方计提;部分混凝土企业简单地按照10元/m3计算成本。2021年上半年由于人员到岗率比较稳定,整体人工工资波动不明显,对混凝土生产成本影响不大。2021年水泥价格约占混凝土生产总成本的35.44%、石子约占24.71%。水泥、砂石价格上涨,对混凝土生产成本影响最大,2021年混凝土综合成本约426元/方,与2020年相比上涨27元/方,但全国混凝土均价较去年提升不大,混凝土利润率同比下滑27.6%。

三、混凝土行业调研

3.1 2021年全国混凝土产能利用率有明显降低

纵观2021年混凝土产能利用率走势,在大体走向上与去年保持一致,与下游房建、基建项目的施工情况紧密相关。随着春节后各大工地恢复施工,混凝土产能利用率逐步攀升并在5月第二周达到今年第一个峰值25.48%;而在7、8月份,下游施工速度因高温多雨天气而放缓,产能利用率随之降低,7、8两月,全国混凝土平均产能利用率为17.74%,环比前两个月降低22.9%;紧跟其后的房地产“金九银十”以及接近年底的个大项目赶工期推动着混凝土产能利用率稳定回升,至12月中旬,随着部分项目的竣工,产能利用率再度下滑,并将在春节前后降至谷底值。2021年下半年,由于煤炭价格暴涨且长期处于高位,水泥价格开始持续爬升。伴随着“能耗双控”、“有序用电”等外部管控,作为混凝土主要生产原材料的水泥、砂石生产都受到限制,混凝土生产陷入原料价格高位且供应紧缺的艰难境地,2021下半年全国平均混凝土产能利用率为19.21%,同比去年同期降低25.33%,有明显差距。

3.2混凝土企业产量下滑

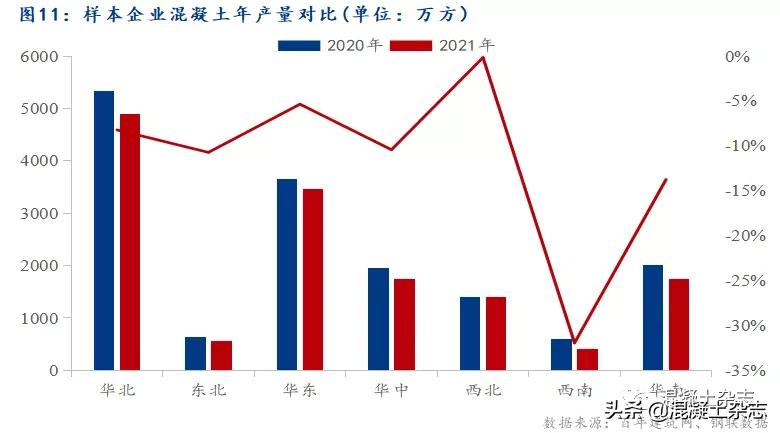

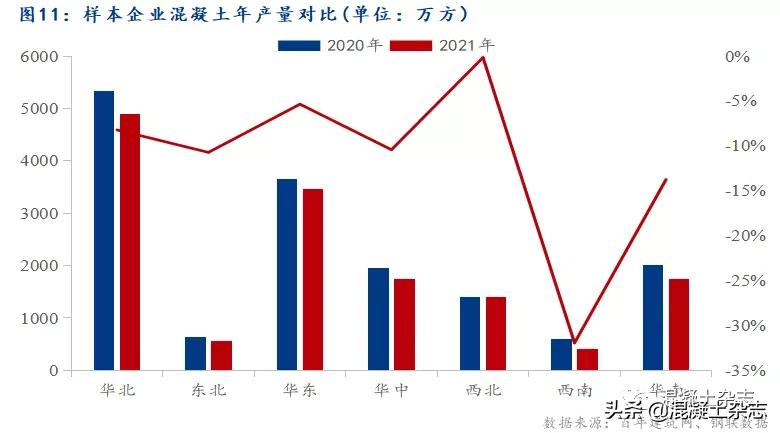

2021年以来,各地区混凝土年产量整体处于减少趋势,据百年建筑网调研样本企业搅拌站年产量同比下滑8.81%。其中下降最多的是西南地区,同比下降达31.93%;其次下降较多的是华南、东北和华中地区,分别为13.72%、10.71%和10.41%;华北和华东也有小幅下滑,分别为8.20%和5.34%;西北地区去年和今年整体均一般,同比无明显下降。

总体来看,一季度国内受疫情影响区域较少,加上多地倡导“就地过年”,一季度各地区混凝土产量较2020年出现爆发式增长。二季度四月以来由于钢材价格连续大幅上涨,影响部分项目施工进度,之后受雨季、农忙等因素影响,各地区混凝土产量开始走低。下半年开始,房地产行业“暴雷”事件不断,多个房企企业面临债务危机,引发多项连锁反应,投向房地产资金逐步减少,房地产企业拿地更加谨慎,房建项目开工率明显降低,多地项目工程明显减少;加之九月“能耗双控”影响,华东、华南、西南等多地实行限电限产政策,供应端收窄,建筑材料价格居高不下,施工方为控制成本,多处项目工程停工或暂缓开工,“金九银十”“旺季”不再,市场需求明显下滑,混凝土企业出货量也随之下滑。四季度以来,“能耗双控”略有放松,但秋冬季雾霾高发阶段,多地启动重污染天气预警,加大对工业企业、工地扬尘等污染源的管控力度,多数工地进度有所放缓,混凝土企业供应有所下降;且临近年底大部分地区搅拌站回款为主新接单时也更倾向于选择保供优质项目。总体而言,今年全国计划新开工项目及在建项目较往年明显回落,而部分地区产能同比增加的也是由于新增了产线或者在手项目处于收尾阶段,整体来看,全国混凝土产量同比明显下降。

3.3垫资压力,行业回款艰难

工程回款对于建筑行业上下游的重要性不言而喻,而对于混凝土行业而言,由于建材行业的特殊性与传统交易习惯,在现今市场环境下,开发商拖欠工程款事件屡见不鲜,而施工单位对混凝土企业销售款项的支付短缺问题严重,造成混凝土企业应收账款总量逐年增长,使得企业面临着巨大的资金周转风险和坏账损失风险。2021年是房地产行业面临巨大变局的一年,与此同时混凝土企业在回款方面也遭遇了更大挑战。

据百年建筑网调研结果显示,2020年调研样本混凝土凝土企业平均回款比例在70%,而21年全国调研相关搅拌站回款比例在56%,较去年降低14%。其中西北地区回款同比下降最多,21年回款率为31%,同比降低52%;华中和华中地区混凝土企业今年回款率分别为59%和51%,同比降低23%和28%,西南地区混凝土企业今年回款率达64%,同比降低15%,华南地区42%,同比降低25%,华北和东北地区回款率分别达67%和77%,同比无明显降低,分别为7%和1%。

3.3.1“三线四档”政策颁布,房地产投资增速减缓

在“房住不炒”的调控主基调下,房地产行业融资监管加紧,一些债务压力大的企业开始更注重降低负债,通过减少库存来促进资金回流;而去年十二月份划出的房地产贷款占比上限和个人住房贷款占比上限“两道红线”亦通过控制购房者的房贷来收紧“资金供给端”,房企企业拿地积极性明显降低。今年以来,房地产企业频频“暴雷”,融资未到位,资金短缺房企企业无力应付只能将压力转至乙方和材料商,由此加大了混凝土企业的资金压力。

3.3.2材料价格高位,工地进度放缓

一方面今年钢材开启疯狂上涨模式,价格峰值时期较价格低谷期差值超千元/吨,尤其九月多地“能耗双控”以来,钢厂供应趋紧亦为其价格上涨提供支撑;而建筑材料方面,能耗双控叠加错峰生产期间,多地水泥价格连续上涨,部分地区单日最高涨幅达140元/吨,混凝土企业成本增加随之调整价格,部分地区出现单日上调100元/方的情况,而多数工地为缓解成本压力放缓施工进度,导致上游企业应收账款期限延长,作为接受垫资为主的混凝土企业无疑承担了较大压力。

3.3.3竞争持续加剧,企业被迫“放宽”回款条件

在国民经济的各项建设中,混凝土是项目工程中用途最广,用量最大的一种建筑材料。2020年疫情过后基建和房地产开发投资增速加快,搅拌站数量随之增加而开工率未有明显提升由此引发产能过剩造成企业之前激烈竞争,多数搅拌站企业以低价和低付款条件提高企业竞争力,但由此带来的风险是现金流减少,同时也大大增加了回款的不确定性。

总体来看,今年全国混凝土企业普遍回款只能达到五到六成,而较大应收账款占用企业较多资金,若到期不能及时收回,那企业将承担较大的资金成本并存在资金周转困难的风险,所以当前多数混凝土企业会倾向于选择付款方式较好的项目尽量保现金流。从调研情况来看,明年混凝土市场行情或仍难恢复,大多数企业在手项目仍是在建未完项目,而目前或未来重心仍以回款为主。

四、混凝土行业展望

4.1混凝土企业集中度继续提升

2020年前50家房企市集中度51.95%,前10家水泥企业产能集中度64%;而商混企业集中度在13.07%,在上下游产业集中度低,且拥有较低的议价能力,集中度提升方面空间巨大。以大企业集团为核心,集中度高、分工细化、协作高效的产业组织形态有助于应对下游细化的需求,较强的城市混凝土企业布局规划,响应绿色建设环保规划,增强混凝土企业议价能力。商混企业集中度继续会有明显提升。

4.2大数据背景下混凝土-互联网+

随着未来环保政策的持续管控加强下,水泥业务板块总需求高位见顶,水泥企业目前水泥+业务将带来利润高增长。新的十四五规划下基建投资增速上涨和房地产投资增速下滑,以下游施工为背景的混凝土企业快速推动布局新型基础设施,加快工业互联网建设。

根据十四五规划在工业化和信息化融合的道路中,未来的混凝土企业竞争一定是多赛道、多领域、多维度的竞争,尤其在大数据时代信息流和数据挖掘工作成为重中之重,融合采购、生产、财务、库存、运输、销售一体化的数据管理成为未来大型混凝土企业经营管理的必修课。

4.3 2022 年上半年混凝土价格或将小幅走低

2022年春节后,工地逐步开工,随着原材料价格的下跌,混凝土价格会随之下跌,上半年整体呈现先抑后扬的“V”字趋势。分区域来看,华东区域市场复苏较快,需求量起混凝土企业竞争加剧,叠加原材价格高位回落,预计市场行情小幅趋弱;华中区域难改原材价格弱势,市场需求逐步恢复后价格稳中偏弱运行;华南区域原材料方面震荡偏弱,短期内混凝土市场报价将处于稳定态势;华北区域处于市场启动阶段,原材小幅回落,价格弱势运行;西南区域由于节后市场竞争激烈,价格暂以稳为主,但仍具有一定的下行空间;西北、东北区域市场复苏启动较晚,预计进入3月上旬后原材价格跌价传导后行情弱势维稳。

4.4全年混凝土行业利润或小幅上涨

从成本方面来看,水泥价格高位回落后,短时间内这种连续大幅上涨的情况难再发生,砂石价格窄幅震荡情况下,混凝土成本或有下降,且混凝土行业普遍收款不佳情况下,低价竞争情况或有所减少,混凝土行业利润有望小幅上涨。

4.5 2022年上半年混凝土产量或将低于2021年

进入四季度后,多数混凝土企业重心转移至回款进度,对于新订单更为谨慎房地产“暴雷”事件后续影响犹在,当下资金回笼提振效果并不明显,预计明年上半年现金流问题仍将困扰混凝土企业,因此预计2022年上半年混凝土出货量或将低于去年同期水平。

一、混凝土行业宏观分析

1.1全国固定资产投资增幅逐步收窄

2021年1-12月份全国固定资产投资(不含农户)544547亿元,同比增长4.9%;比2019年1-12月份增长3.9%。1-12月份固定资产投资增速回落,1-11月份投资累计增速为4.9%,环比11月累计下降近0.3个百分点。基建、房地产和制造业三大投资版块同比增速均有不同程度下滑,其中房地产投资下滑速度加快,制造业缓慢恢复上行,基建方面表现的较为平稳。总体上来看,主要还是房地产行业“暴雷”,多家房企面临债务危机,背后引发多项连锁反应,投向房地产资金逐步减少,行业融资环境仍然紧缩,加之疫情等不确定因素,房建项目投资明显减少,全国固定资产投资在受到全国项目规模缩减和大项目支撑乏力的影响下,呈现“高开低走”、“持续下滑”的态势。混凝土行业在这一背景影响下,基建、房建项目明显减少,需求终端下滑,混凝土市场需求走弱,整体出货量同比下滑明显。

1.2房建项目投资下滑

1-12月全国房地产开发投资147602亿元,同比增长4.4%,比2019年1-11月份增长11.7%,两年平均增长5.7%,1-12月投资累计增速为4.4%,较11月下滑1.6个百分点,整体下滑幅度扩大。可以看到,下半年房地产行业风险暴露后,房地产投资趋于弱化,房地产市场下行压力有所增加,前期依靠高负债盲目扩张的房地产企业债务风险持续上升,多处项目工地进度放缓;11月竣工面积也出现了同比负增长,以往高竣工对投资的支撑效应明显减弱。11月楼市市场继续降温,当月房产销售面积和销售额同比增速均处于负增长,自6月份开始,已经连续四个月处于负增趋势,房地产行业管控政策不断,加之房地产税的试行,都是给楼市方向泼了一把冷水。另一方面,房地产行业融资环境仍然趋紧,行业资金面流动性紧张,房建项目投资热情下滑,四季度房地产投资增速大概率会延续下行态势。房地产行业对混凝土需求的拉动比较显著,如果投向房地产行业的资金减少,新开项目工程不足,混凝土企业出货量持续下滑、在手订单严重不足、资金回款难得问题会更为突出。

1.3新开工面积同比下降

2021年1-12月房地产新开工施工面积198895万平方米,下降11.4%,较上月降低2.3个百分点,1-11月新开工面积合计为18.28亿平米,累计增长-9.1%。12月较11月降幅有所放缓,12月新增施工面积16075万平方米,同比降低31.3%。新开工面积增速放缓,主要是因为房地产开发商土地投资减弱,加之当下房企资金紧张,在“三线四档”融资管理规则背景下,房企信贷环境持续收紧、资金承压,故拿地投资热情有所减弱,施工进度放缓,新项目开工数量和新项目开工面积双弱。房建项目缩水,新项目工程减少,工地开工率下滑,工地需求难发力,搅拌站出货量同比大幅降低。

1.4房地产购置面积未有提升

2021年1-12月,房地产业土地购置面积累计为21590万平方米,累计同比下降15.5%。12月份新增加土地购置面积为3302万平米,11月份新增加土地购置面积为2463万平方米,12月份环比11月份有所增加,12月份单月土地购置面积增加值同比负增长,同比减少33.2%。1-12月份房地产业土地购置面积累计增长为-15.5%,较11月份土地购置面积同比降幅扩大,主要原因:一方面土地集中供地在9-10月份为主,12月份土地供应相对减少,另一方面房地产行业“暴雷”影响,开发商拿地热情下滑,房地产资金面收到严控下,土地成交多以城投公司拖底,民营开发企业多无力购置土地,开发投资者对市场成交转好的预期偏低,对于房建项目的投资较为谨慎。土地购置面积增速下降,也会带动新开工面积增速的下行,房建项目作为提升混凝土市场需求的终端,后期项目工程支撑不足,混凝土市场需求承压。

二、2021混凝土行业基本面分析

2021年四季度全国C30混凝土价格同比上涨3元/方,1-8月混凝土价格波动小幅波动,9月份大幅上涨,11月份起价格高位回落。三季度末混凝土价格出现“直线式增长”,主要原因为原材料价格大幅上涨,以及限电限产及管控加严,混凝土成产成本增加,混凝土价格大幅上涨,但混凝土价格整体上涨幅度仍未达到材料成本上涨幅度。随着水泥、矿渣粉等材料价格高位回落,以及市场需求整体不佳,11月至12月底,由于水泥原料价格下跌近90元/吨,导致混凝土价格下跌近17元/方。

2.1 2021年全国C30混凝土均价小幅上行

2021年一季度春节后市场复工后,原材料价格陆续下跌,混凝土价格小幅下跌,同比下跌近20元/方。二季度原材料价格开始上涨,多数区域受竞争及资金情况影响,且随着钢材价格大幅上涨,部分施工单位放缓施工进度,多地混凝土价格上涨空间未能达到原材料成本上涨幅度,依然低于2020年同期近6元/方。三季度为传统雨季及台风季,资金方面持续影响,导致混凝土市场需求其软,无力支撑混凝土价格大幅上涨,进入9月后水泥、矿渣粉等原材料成本大增,全国多地混凝土市场报价开始大幅上涨。四季度全国整体施工进度逐步加快,整体建材市场需求良好,混凝土企业出货量回升较高位,混凝土产量有所增加,11月份限电限产逐渐接近尾声,四季度混凝土价格先扬后抑偏强运行,同比上涨46元/方。

2.2水泥价格大幅上涨

据百年建筑网统计,2021年全国散装P.O42.5水泥均价为520.88元/吨,较去年同期上涨48.06元/吨,涨幅达到10.16%。整体来看,一季度国内水泥受下游施工需求收窄影响,市场价格持续下行,进入二季度后全国动力煤价格呈现上涨趋势,钢联数据显示全国动力煤(秦皇岛港:Q5500、下同)均价上涨259元/吨,水泥价格迅速回升。华南以及华东沿海地区连续受高温多雨天气影响,下游市场需求小幅回落,叠加水泥企业库存压力持续上升,水泥价格偏弱运行。北方区域多数企业即将执行错峰停窑,水泥库存整体有所提升,整体水泥行情呈现下行趋势。三季度整体市场需求正在缓慢回升,全国动力煤(秦皇岛港:Q5000)均价上涨434元/吨,煤炭等原燃材料价格大幅上涨,及全国多省份出现环保限电限产政策,熟料及水泥供应偏紧,生产成本大增,产量受限 ,导致全国水泥均价出现大幅上涨。四季度尽管双控政策趋于缓和,在短期内水泥行业依然会受到限制,10月15日起有序开放全部燃煤发电电价上调,水泥生产依旧受限。限电限产之下供给显著收缩,煤炭价格回落,水泥价格稳中偏弱运行。

2.3砂石价格震荡偏强运行

2021年全国碎石均价为98元/吨,同比下跌1.62元/吨。机制砂均价104元/吨,同比上涨1元/吨。2021年全国砂石行情呈现震荡偏强运行。砂石骨料作为混凝土的主要原材料,随着近几年砂石价格的走高,砂石已成为混凝土成本中占比最大的材料。一季度,北方市场受雨雪天气影响,下游施工受抑,供需两弱情况持续,砂石市场价格小幅下跌。进入二季度,多地环保管控严格,砂石矿山限产情况持续,整体供应较为紧张,尤其东北、西北地区工程也基本恢复作业,下游需求好转,砂石价格大幅拉升。三季度受传统雨季等影响,砂石矿山开采受限,且环保限产,洞庭湖、鄱阳湖天然砂资源开采有限,八月中旬后,机制砂石及天然砂资源供应逐渐吃紧,因此天然砂及机制砂石价格出现上扬,九月市场缓慢回暖,因此砂石市场行情偏强运行。四季度煤炭价格继续下滑,全国气温虽不及冷冬预期,但大风大雾不断,冬季供煤保障需求仍在,随着兼营船的跑外以及近期国内疫情反复,2021砂石供应方面偏紧,价格小幅上涨。根据近3年砂石价格对混凝土的影响来看,历年砂石价格对混凝土生产成本的影响越来越小。

2.4矿渣粉价格走势分析

截至12月31日,百年建筑网统计全国矿渣粉均价为355.7元/吨,较今年年初上涨10.5元/吨。今年一季度矿渣粉价格延续跌势,3月中旬跌至320元/吨,市场逐步启动后,全国矿渣粉价格开始逐步回升。高温季节来临后,矿渣粉价格开始下跌,至7月底跌至全年最低点303.8元/吨,8月起华东区域率先开始上行。9月全国多地“能耗双控”限电等政策影响,矿渣粉产能受限,产量下滑,矿渣粉价格随之大幅上涨,部分地市连续涨幅超过100元/吨,9月全国累计涨幅为76元/吨。10月涨势明显放缓,整体涨幅为22元/吨,11月矿渣粉价格开始持续高位回落。今年矿渣粉价格高点为399元/吨,全年矿渣粉均价为340元/吨。其中华东、华南、华中地区矿渣粉价格相对较高。华北及西南地区一方面由于水泥价格较低,另一方面由于市场需求整体稳中偏弱,矿渣粉价格处于低位且涨跌频率相对较低。

混凝土属于二次加工产品,原材料的价格波动直接影响着混凝土行情。混凝土的成本由主要材料成本、辅助材料成本及各项其他费用三部分组成。水泥、砂、石作为混凝土三大主材,在生产成本中的占比接近80%。辅助材料、人工、机械在生产成本中占比较小。调研中发现人工成本主要以员工工资来体现,一般来说工资总额是固定的,部分混凝土企业按照1000方/月的配送量作为基本工资,超出的配送方量按照3元/方计提;部分混凝土企业简单地按照10元/m3计算成本。2021年上半年由于人员到岗率比较稳定,整体人工工资波动不明显,对混凝土生产成本影响不大。2021年水泥价格约占混凝土生产总成本的35.44%、石子约占24.71%。水泥、砂石价格上涨,对混凝土生产成本影响最大,2021年混凝土综合成本约426元/方,与2020年相比上涨27元/方,但全国混凝土均价较去年提升不大,混凝土利润率同比下滑27.6%。

三、混凝土行业调研

3.1 2021年全国混凝土产能利用率有明显降低

纵观2021年混凝土产能利用率走势,在大体走向上与去年保持一致,与下游房建、基建项目的施工情况紧密相关。随着春节后各大工地恢复施工,混凝土产能利用率逐步攀升并在5月第二周达到今年第一个峰值25.48%;而在7、8月份,下游施工速度因高温多雨天气而放缓,产能利用率随之降低,7、8两月,全国混凝土平均产能利用率为17.74%,环比前两个月降低22.9%;紧跟其后的房地产“金九银十”以及接近年底的个大项目赶工期推动着混凝土产能利用率稳定回升,至12月中旬,随着部分项目的竣工,产能利用率再度下滑,并将在春节前后降至谷底值。2021年下半年,由于煤炭价格暴涨且长期处于高位,水泥价格开始持续爬升。伴随着“能耗双控”、“有序用电”等外部管控,作为混凝土主要生产原材料的水泥、砂石生产都受到限制,混凝土生产陷入原料价格高位且供应紧缺的艰难境地,2021下半年全国平均混凝土产能利用率为19.21%,同比去年同期降低25.33%,有明显差距。

3.2混凝土企业产量下滑

2021年以来,各地区混凝土年产量整体处于减少趋势,据百年建筑网调研样本企业搅拌站年产量同比下滑8.81%。其中下降最多的是西南地区,同比下降达31.93%;其次下降较多的是华南、东北和华中地区,分别为13.72%、10.71%和10.41%;华北和华东也有小幅下滑,分别为8.20%和5.34%;西北地区去年和今年整体均一般,同比无明显下降。

总体来看,一季度国内受疫情影响区域较少,加上多地倡导“就地过年”,一季度各地区混凝土产量较2020年出现爆发式增长。二季度四月以来由于钢材价格连续大幅上涨,影响部分项目施工进度,之后受雨季、农忙等因素影响,各地区混凝土产量开始走低。下半年开始,房地产行业“暴雷”事件不断,多个房企企业面临债务危机,引发多项连锁反应,投向房地产资金逐步减少,房地产企业拿地更加谨慎,房建项目开工率明显降低,多地项目工程明显减少;加之九月“能耗双控”影响,华东、华南、西南等多地实行限电限产政策,供应端收窄,建筑材料价格居高不下,施工方为控制成本,多处项目工程停工或暂缓开工,“金九银十”“旺季”不再,市场需求明显下滑,混凝土企业出货量也随之下滑。四季度以来,“能耗双控”略有放松,但秋冬季雾霾高发阶段,多地启动重污染天气预警,加大对工业企业、工地扬尘等污染源的管控力度,多数工地进度有所放缓,混凝土企业供应有所下降;且临近年底大部分地区搅拌站回款为主新接单时也更倾向于选择保供优质项目。总体而言,今年全国计划新开工项目及在建项目较往年明显回落,而部分地区产能同比增加的也是由于新增了产线或者在手项目处于收尾阶段,整体来看,全国混凝土产量同比明显下降。

3.3垫资压力,行业回款艰难

工程回款对于建筑行业上下游的重要性不言而喻,而对于混凝土行业而言,由于建材行业的特殊性与传统交易习惯,在现今市场环境下,开发商拖欠工程款事件屡见不鲜,而施工单位对混凝土企业销售款项的支付短缺问题严重,造成混凝土企业应收账款总量逐年增长,使得企业面临着巨大的资金周转风险和坏账损失风险。2021年是房地产行业面临巨大变局的一年,与此同时混凝土企业在回款方面也遭遇了更大挑战。

据百年建筑网调研结果显示,2020年调研样本混凝土凝土企业平均回款比例在70%,而21年全国调研相关搅拌站回款比例在56%,较去年降低14%。其中西北地区回款同比下降最多,21年回款率为31%,同比降低52%;华中和华中地区混凝土企业今年回款率分别为59%和51%,同比降低23%和28%,西南地区混凝土企业今年回款率达64%,同比降低15%,华南地区42%,同比降低25%,华北和东北地区回款率分别达67%和77%,同比无明显降低,分别为7%和1%。

3.3.1“三线四档”政策颁布,房地产投资增速减缓

在“房住不炒”的调控主基调下,房地产行业融资监管加紧,一些债务压力大的企业开始更注重降低负债,通过减少库存来促进资金回流;而去年十二月份划出的房地产贷款占比上限和个人住房贷款占比上限“两道红线”亦通过控制购房者的房贷来收紧“资金供给端”,房企企业拿地积极性明显降低。今年以来,房地产企业频频“暴雷”,融资未到位,资金短缺房企企业无力应付只能将压力转至乙方和材料商,由此加大了混凝土企业的资金压力。

3.3.2材料价格高位,工地进度放缓

一方面今年钢材开启疯狂上涨模式,价格峰值时期较价格低谷期差值超千元/吨,尤其九月多地“能耗双控”以来,钢厂供应趋紧亦为其价格上涨提供支撑;而建筑材料方面,能耗双控叠加错峰生产期间,多地水泥价格连续上涨,部分地区单日最高涨幅达140元/吨,混凝土企业成本增加随之调整价格,部分地区出现单日上调100元/方的情况,而多数工地为缓解成本压力放缓施工进度,导致上游企业应收账款期限延长,作为接受垫资为主的混凝土企业无疑承担了较大压力。

3.3.3竞争持续加剧,企业被迫“放宽”回款条件

在国民经济的各项建设中,混凝土是项目工程中用途最广,用量最大的一种建筑材料。2020年疫情过后基建和房地产开发投资增速加快,搅拌站数量随之增加而开工率未有明显提升由此引发产能过剩造成企业之前激烈竞争,多数搅拌站企业以低价和低付款条件提高企业竞争力,但由此带来的风险是现金流减少,同时也大大增加了回款的不确定性。

总体来看,今年全国混凝土企业普遍回款只能达到五到六成,而较大应收账款占用企业较多资金,若到期不能及时收回,那企业将承担较大的资金成本并存在资金周转困难的风险,所以当前多数混凝土企业会倾向于选择付款方式较好的项目尽量保现金流。从调研情况来看,明年混凝土市场行情或仍难恢复,大多数企业在手项目仍是在建未完项目,而目前或未来重心仍以回款为主。

四、混凝土行业展望

4.1混凝土企业集中度继续提升

2020年前50家房企市集中度51.95%,前10家水泥企业产能集中度64%;而商混企业集中度在13.07%,在上下游产业集中度低,且拥有较低的议价能力,集中度提升方面空间巨大。以大企业集团为核心,集中度高、分工细化、协作高效的产业组织形态有助于应对下游细化的需求,较强的城市混凝土企业布局规划,响应绿色建设环保规划,增强混凝土企业议价能力。商混企业集中度继续会有明显提升。

4.2大数据背景下混凝土-互联网+

随着未来环保政策的持续管控加强下,水泥业务板块总需求高位见顶,水泥企业目前水泥+业务将带来利润高增长。新的十四五规划下基建投资增速上涨和房地产投资增速下滑,以下游施工为背景的混凝土企业快速推动布局新型基础设施,加快工业互联网建设。

根据十四五规划在工业化和信息化融合的道路中,未来的混凝土企业竞争一定是多赛道、多领域、多维度的竞争,尤其在大数据时代信息流和数据挖掘工作成为重中之重,融合采购、生产、财务、库存、运输、销售一体化的数据管理成为未来大型混凝土企业经营管理的必修课。

4.3 2022 年上半年混凝土价格或将小幅走低

2022年春节后,工地逐步开工,随着原材料价格的下跌,混凝土价格会随之下跌,上半年整体呈现先抑后扬的“V”字趋势。分区域来看,华东区域市场复苏较快,需求量起混凝土企业竞争加剧,叠加原材价格高位回落,预计市场行情小幅趋弱;华中区域难改原材价格弱势,市场需求逐步恢复后价格稳中偏弱运行;华南区域原材料方面震荡偏弱,短期内混凝土市场报价将处于稳定态势;华北区域处于市场启动阶段,原材小幅回落,价格弱势运行;西南区域由于节后市场竞争激烈,价格暂以稳为主,但仍具有一定的下行空间;西北、东北区域市场复苏启动较晚,预计进入3月上旬后原材价格跌价传导后行情弱势维稳。

4.4全年混凝土行业利润或小幅上涨

从成本方面来看,水泥价格高位回落后,短时间内这种连续大幅上涨的情况难再发生,砂石价格窄幅震荡情况下,混凝土成本或有下降,且混凝土行业普遍收款不佳情况下,低价竞争情况或有所减少,混凝土行业利润有望小幅上涨。

4.5 2022年上半年混凝土产量或将低于2021年

进入四季度后,多数混凝土企业重心转移至回款进度,对于新订单更为谨慎房地产“暴雷”事件后续影响犹在,当下资金回笼提振效果并不明显,预计明年上半年现金流问题仍将困扰混凝土企业,因此预计2022年上半年混凝土出货量或将低于去年同期水平。

更多..通知公告

友情链接